2024-07-31

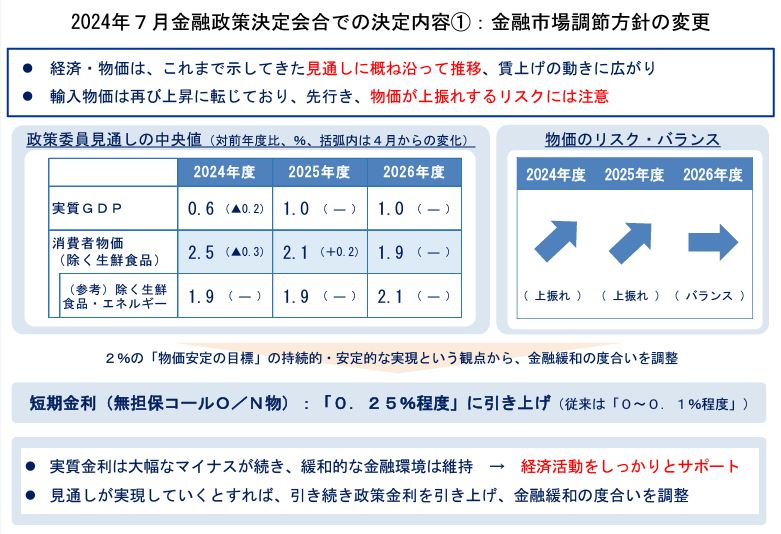

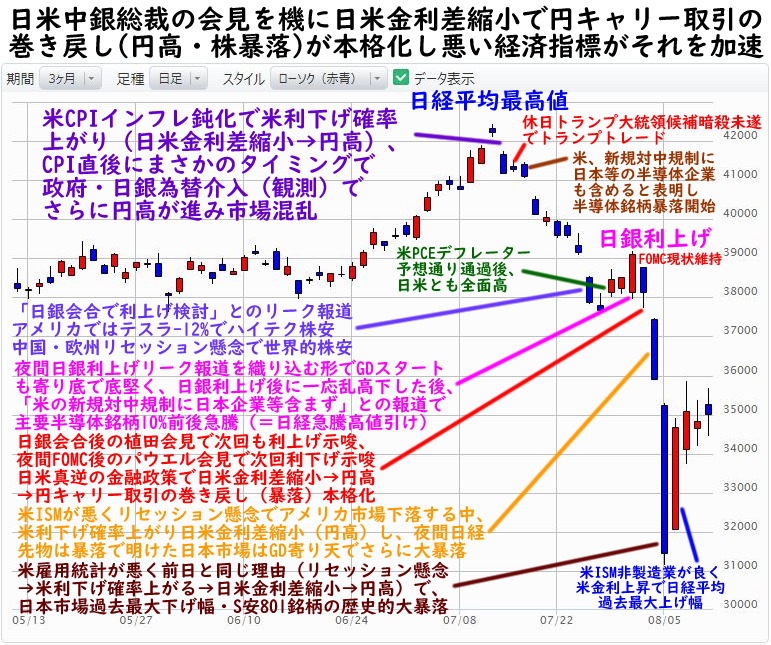

日銀会合で0.35%利上げを行う(国債買い入れ減額も決定)。利上げは予想されておらずサプライズだったが深夜にリークがあり市場はある程度織り込み済み。さらに直近、米が新たな対中規制に日本企業も含めるとして半導体関連が暴落していたが、日本企業は除外と伝わり主要半導体銘柄が+10%前後急騰し日経寄与度が高く日経も急騰して引ける。しかし植田総裁が会見で次回会合(9月)での更なる利上げを匂わせた事(タカ派)で雲行きが怪しくなる

2024-07-31

ブラックマンデーを超え日経平均過去最大下げ幅4451円(下げ率では二位12.4%)となった円キャリーバブル崩壊。

そのセリクラの日には名だたる大企業含めて801銘柄がストップ安となる衝撃の1日でした。

本稿ではなぜ起きたのか背景から崩壊に至る経緯や前後の詳細な値動き・出来事を全てまとめました。

円キャリー取引 (えんキャリーとりひき)

引用:SMBC日興証券(円キャリー取引)

低金利通貨である円で借り入れをして高金利国の金融資産等で運用し、運用益に加えて金利の利ざやを獲得しようとする取引です。円で借り入れをするため「円借り取引」とも呼ばれます。円キャリー取引を行う場合、まず日本の短期金融市場で調達した円を外貨に替えて(つまり円売り)運用するため、円キャリー取引が増えることは円安要因となります。そして、海外の金融当局が利下げを実施した場合、海外資産で運用利回りを上げることが難しくなることから、円キャリー取引を行っている投資家は、運用していた海外資産を売却して得た外貨を円に替えて返済することになります。これは円高要因となります。

例えば低金利の日本で1%で借金をし、高スワップのドル円を買う(円安要因)だけで利益を得る事が出来ます。

5%の米国2年債を買えば2年間4%の利ザヤを得る事が出来ます。日本市場の高利回り資産(高配当株等)を買ってもよく、それをしたのが投資の神様ウォーレン・バフェットです。

バフェットは2020年夏頃から保有上限と定めた9.9%を目指して日本の五大商社株全て(高配当)を買い進めました。

バフェットの商社株購入が報じられた2020年8月は利下げによるコロナバブル(グロース株暴騰)が終了しインフレによる利上げでバリュー株に脚光が当たる初動でした。

バフェットが大絶賛していた伊藤忠商事のチャートです。

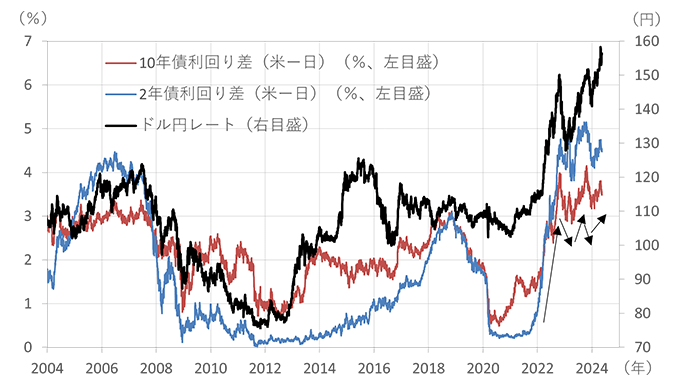

円キャリー取引は日米金利差で利益を出すため、日米中央銀行の政策変更(金利変動)により日米金利差が縮まる(=円高要因)と大きな損をする可能性があります。

コロナにより世界の中銀は金融緩和(量的緩和・利下げ等)を実施。コロナによる不景気は回避されるも株式の世界ではグロース株が異常に上がるコロナバブルを引き起こし、実体経済ではインフレを引き起こしました。

世界の中銀は一斉に金融引締め(テーパリング・利上げ等)を開始!これによりコロナバブルは崩壊しグロース株は大暴落。

しかし全く金融引締めをせず金融緩和を継続する国がありました。黒田日銀下の日本です!

これによりバリュー株を中心とした新たなバブル・・・円キャリーバブルが発生する条件(大きすぎる日米金利差)が整ったのです。

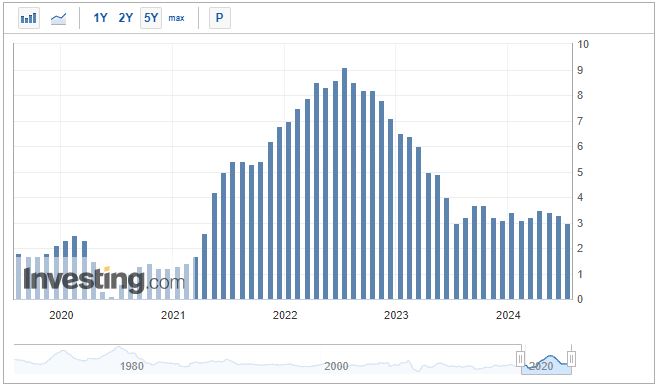

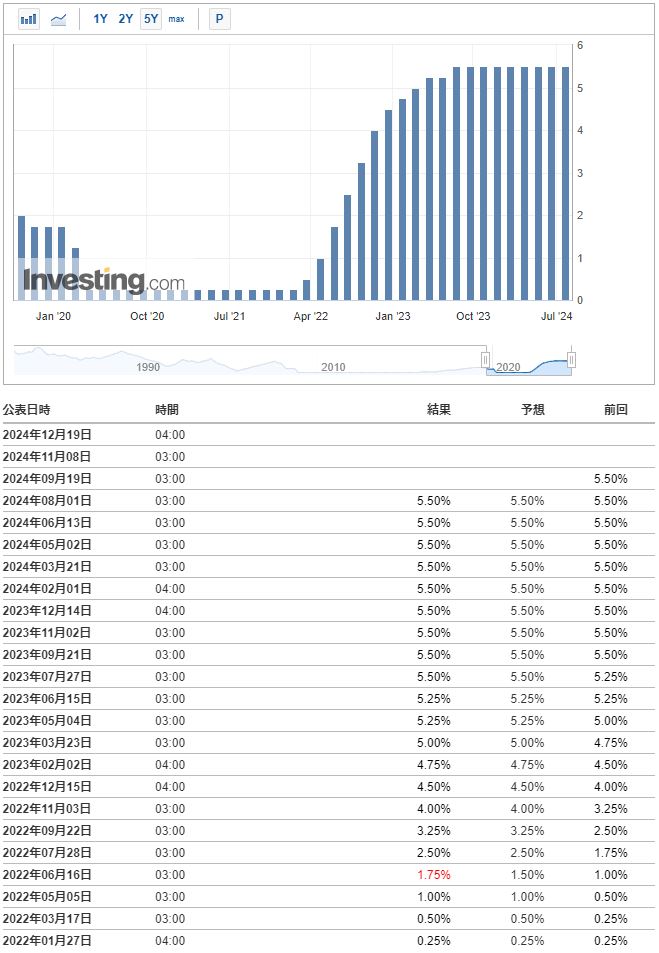

全く動かない日銀黒田総裁とは対照的にインフレ退治のためかつてない怒涛の勢いで利上げをするインフレファイターと化したFRBパウエル議長(2022年6月から11月の会合ではなんと4回連続で0.75%利上げ ※通常1回で変える金利は0.25%)。

アメリカ国債では長短金利差が逆転する逆イールドが発生(通常は長期国債の方が金利が高いのに短期国債の方が金利が高くなる異常事態)。

逆イールドが発生すると暴落厨は「景気後退するぞ!」「大暴落来るぞ!」といつも煽り、外れると「発生から●年後」とゴールポストをずらします。しかし今回発生から約2年も景気後退せず株価は史上最高値まで上がりました。

恥ずかしくてもう逆イールドでどうこう言えないはずなのに、2024年8月に逆イールドが解消された時は「逆イールド解消は景気後退のサイン!大暴落来るぞ!」と真逆の事を言っています・・・言い続けたらいつかたまたまに当たる地震予知と同じです

瞬く間に日米金利差は広がり円キャリートレードが盛んになり円安になりました。

↓日米金利差とドル円レート。逆イールドが発生したためアメリカ国債10年債より2年債との日米金利差が大きくなっている

黒田日銀は2022年12月の日銀会合で長期金利の変動許容幅を±0.25%から±0.5%にする実質0.25%の利上げ(サプライズで株は暴落、黒田総裁は「利上げではない」と強弁)をしましたが、アメリカでは既にインフレが頭打ちし利下げが意識されるタイミングでした。

※黒田総裁は退任が決まっており、後任の総裁のため利上げがしやすい環境作りのため実質利上げをしたと憶測されました。

2023年4月に日銀総裁に就任した植田総裁は初会合で市場予想に反して政策変更をせず金融緩和継続で日本は低金利のままとなりました。

植田総裁は2023年7月と10月にYCCを柔軟化し長期金利の上昇を一定程度許容しYCCは事実上形骸化しました。

植田総裁は2024年4月の日銀会合でついに11年続いた大規模緩和を終了(マイナス金利解除・YCC撤廃)し、金融政策正常化に舵を切りました。

一方アメリカではインフレは完全に収まり(消費者物価指数は3%台で適正とされる2%目前)、FOMCで利下げが目前に迫る段階であり、日米中央銀行の政策が真逆(日本:利上げ・米:利下げ)になる事(円キャリー取引の巻き戻し=円高=日米株安)はこの時分かっていました。

※私は1月から予想していたので皆分かっていたはず

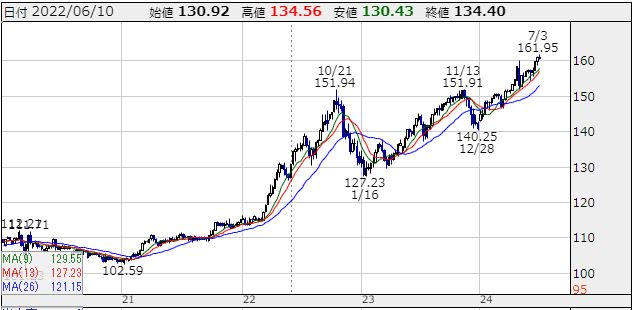

にも関わらずその後7月まで円安が進み日本はバリュー株・半導体銘柄(生成AI期待)が日経平均を押し上げました。

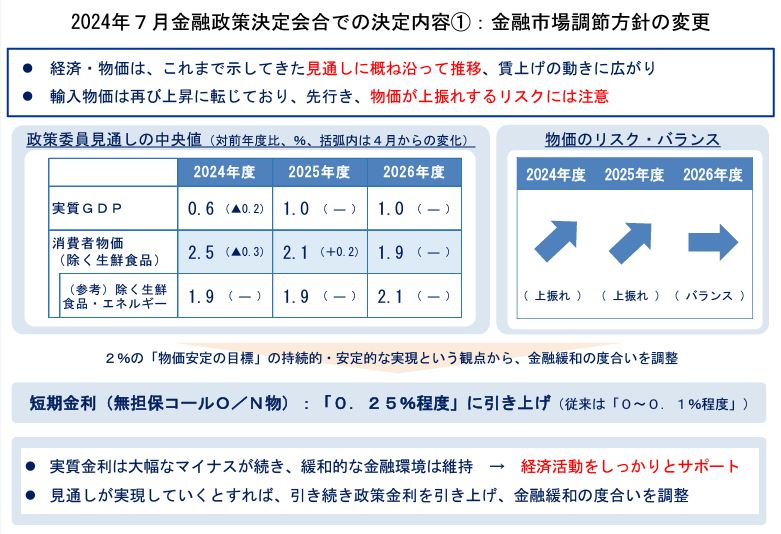

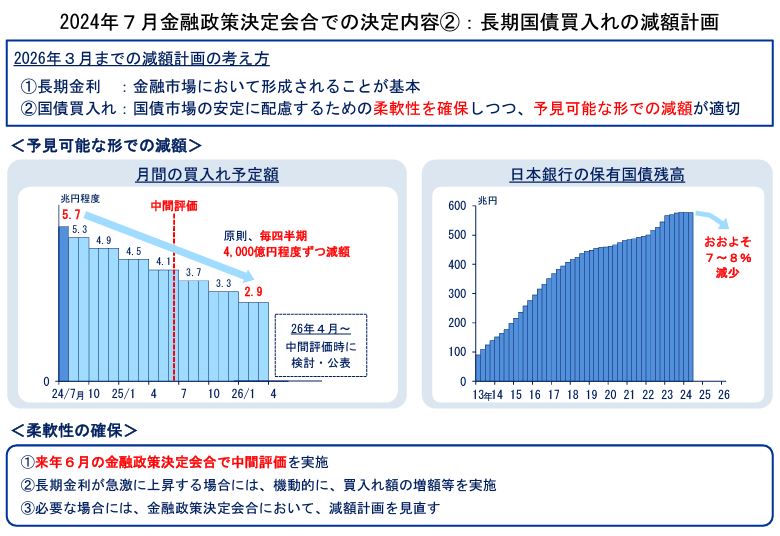

植田総裁は2024年7月の日銀会合で0.25%利上げ(深夜に日経のリークがあったので市場は織り込み済みだったが)を決定しました。

※インフレしない国日本でもインフレしており、それはアメリカ等他国と同時に始まっていたので世間の感覚では遅すぎる利上げだが、一流の専門家集団である日銀の分析では日本のインフレは目標インフレ率2%安定には遠く正式な利上げには至っていなかった

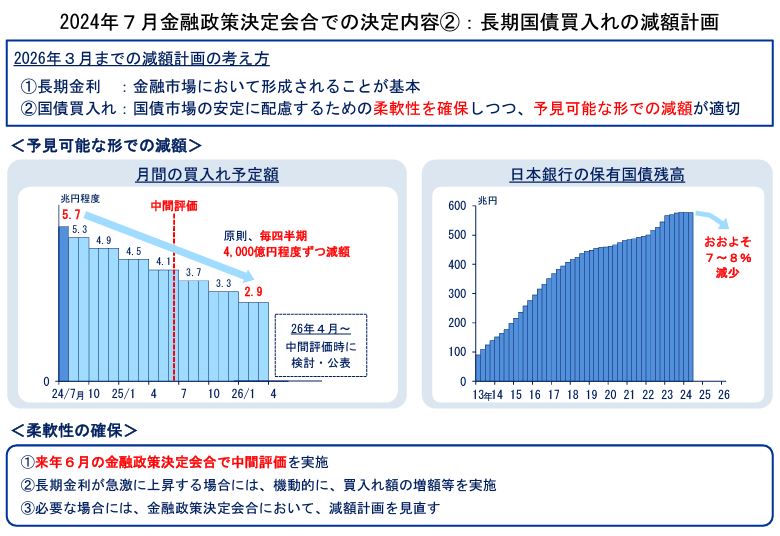

※国債買い入れ減額は前回会合で予告済みであり市場の関心はその規模だった

※植田総裁の会見内容が次回会合での連続利上げに言及し市場予想以上にタカ派だった

金融市場調節方針の変更および長期国債買入れの減額計画の決定について

日銀会合前に政府要人の利上げ圧力発言(日銀は円安是正のため利上げを-河野デジタル相単独インタビュー)が相次いだため、利上げの必要はないのに円安を止めるために政府の圧力に屈して植田総裁は利上げをしたという憶測記事が多数流れました

◆円キャリーバブル発生の理由

◆円キャリーバブル崩壊の理由

◆日経平均下落率

| 年月日 | 日経平均暴落理由 | 日経平均下落幅(率) |

|---|---|---|

| 1987年10月20日 | ブラックマンデー | 3836円(14.9%) |

| 2024年8月5日 | 円キャリーバブル崩壊2日目 (日経先物は約1000円大きく下がっていたので先物はブラックマンデー越え) | 4451円(12.4%) |

| 2008年10月16日 | リーマンショック | 1089円(11.4%) |

| 2011年3月15日 | 東日本大震災(福島第一原発事故) | 1015円(10.6%) |

| 2008年10月10日 | リーマンショック | 881円(9.6%) |

| 2008年10月24日 | リーマンショック | 811円(9.6%) |

| 2008年10月8日 | リーマンショック | 952円(9.4%) |

| 1970年4月30日 | IOSショック(国際投資信託 IOSの破綻) | 201円(8.7%) |

| 2016年6月24日 | ブレグジット | 1286円(7.9%) |

| 1971年8月16日 | 第2次ニクソン・ショック(ドル・ショック) | 210円(7.7%) |

| 2013年5月23日 | アベノミクス急騰の反動(年金売り観測) | 1143円(7.3%) |

| 2000年4月17日 | ITバブル崩壊 | 1426円(7.0%) |

| 1990年4月2日 | 土地バブル崩壊 | 1978円(6.6%) |

| 1991年8月19日 | ソ連クーデター | 1357円(6.0%) |

| 2024年8月2日 | 円キャリーバブル崩壊1日目 | 2216円(5.8%) |

| 2020年3月10日 | コロナショック | 1050円(5.0%) |

◆サーキットブレーカー発動履歴

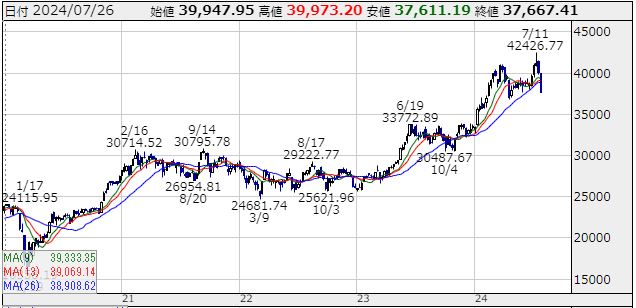

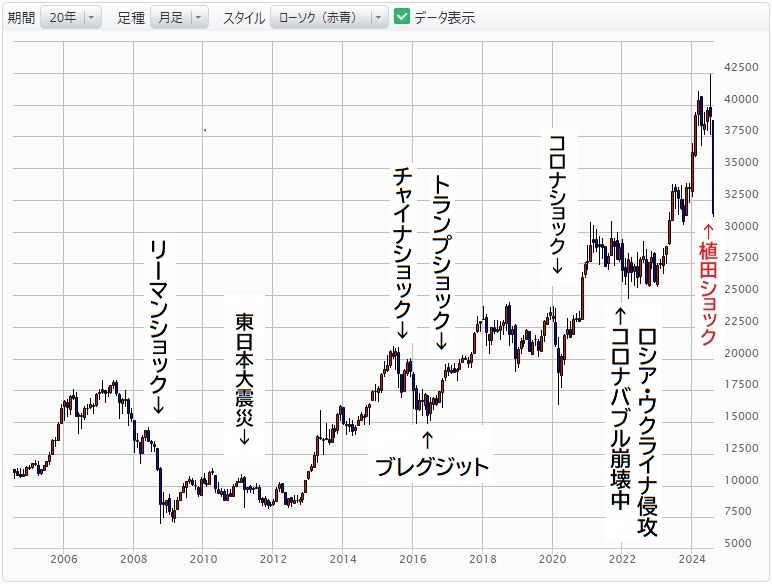

◆日経平均20年チャート

円キャリーバブルにより年始から半年で1万円上がり史上最高値(42224円)となっていた日経平均がバブル崩壊により2週間で1万円下がりました(年始に全戻し)。

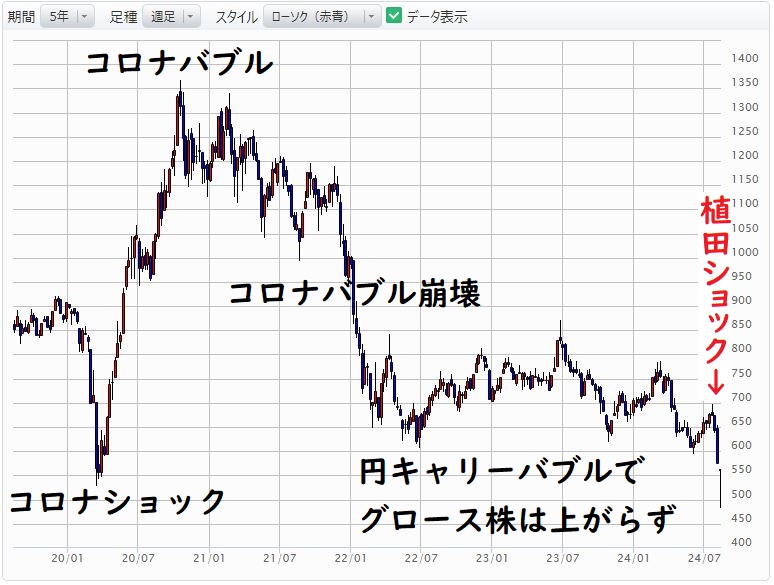

◆グロース250(旧マザーズ)5年チャート

円キャリーバブルでバリュー株中心に上げ続けていた日経平均とは対照的にバリュー株のないグロース株だけで構成されるグロース市場には資金が入らず、グロース250指数(旧マザーズ)は下げ続けていましたが、円キャリーバブル崩壊でさらに暴落しコロナショック時を下回りました。

尚、日経平均だけでなくアメリカ市場の株式も暴落しました。

円キャリーバブルでは仲間外れで下げ続けて、その崩壊では連帯責任で一番下がったグロース市場・・・

通常株式の歴史的暴落は実体経済の影響からもたらされる(リーマンショック・コロナショック・東日本大震災)はずが、今回世間はパリ五輪で浮かれている中投資家だけが地獄を見たのが特徴的でした。

そのため、「総悲観は買い」の法則が当てはまり、6日には10%の歴史的リバウンドをしました。

7日にはザラ場に日銀内田副総裁が北海道の金融経済懇談会で講演し「金融資本市場が不安定な状況で利上げをすることはない」との発言が伝わり急騰するも、記者会見で従来の立場に違いがない事が判明し急落と、連日何気ない要人発言や経済指標で日経(夜間先物含めて)が簡単に1000円上下するハイボラ相場となっています。

日経平均は高値から約25%、8月2日・5日の2営業日では約17%暴落しました。

7月11日に日経平均最高値を付けた日の夜間、米CPIインフレ鈍化したのにナスダックが下げたのが兆候だったとは・・・尚、円キャリーバブルで上げまくった日本銀行株の筆頭三菱UFJは7月5日に天井を付けて以降陰線が多く下降トレンドでした。

しかしこのタイミングで大幅に円高になる円買い為替介入をやった政府・日銀は鬼畜でバブル崩壊の引き金を引いたと言ってもいいでしょう。

尚、7月12日(夜間米CPIがインフレ鈍化で日米金利差縮小し円高になった直後に円買い為替介入観測があった日→財務省の発表で為替介入は行われていた事が判明)に未だ日経平均は41000円を超えているのにオプションの33000円プット(価格10円のゴミプット)に4000枚を超える約定がありました。

※33500円プットも1000枚約定していたそうです。

33000円より下まで暴落(プット価格は10円→3000円超えなので短期300倍以上)するのが分かっていたかのような天才トレードです。

※日経先物は30370円まで暴落

円キャリーバブルの象徴円安・・・ドル円は162円から142年に12.35%暴落しました。

7月11日に日経平均最高値を付けた時は株は永遠に上げ続けるターンに入ったと思ったものです。「バブルは弾けて初めてバブルと気づく」を実感

セリクラの8月5日、日経平均の安値は31156円でしたが、日経平均先物は現物と連動しなくなり30370円まで下落しました。

原因は先物でヘッジするため異常な売りが先物に殺到したためとも、東証が日経先物のアルゴリズムによる裁定取引を中止したためとも、色々噂されました。

いずれにせよ、そこで日経先物を買った人はとんでもない利益となっていました。

私は買いましたが、現物と先物の乖離が激しく「どこまで下がるんだ?」という恐怖で30500円で損切をしてしまいました・・・

800億円稼いだ投資家として有名な清原氏は日光旅行中にバブル崩壊の8月5日セリクラを知り、その日の夜から買って行ったそうです。

日経平均「史上最悪の大暴落」の夜、個人資産800億円「伝説の投資家」が「必死にやっていたこと」

2024年から始まったNISAで大量の一般人が投資を始めていましたが、想像外の暴落でいきなり損切をしていると話題になりました。

大暴落した2日、インターネット証券大手のコールセンターには同日、問い合わせの電話が殺到。

「政府はNISAの損失は補償してくれるのか」

「株を返品したい、クーリングオフできるのか」

「弁護士に相談して政府を訴えようかと思う」

など怒りの声が相次いでる。

一方でNISAを批判していたゆうこりんに「やっぱりゆうこりんが正しかった」と評価がストップ高でした。

『ニュースを知ればボロ儲け?!~がっぽりNEWS!2024』に出演した際、新NISAについて『国が推してるものにいいものがあるのかな。何か裏があるんじゃないか』『〝ほったらかしにしていても〟とか、夢だとか、そんな甘い話は世の中にはない』

株価が乱高下するなか「ゆうこりん株」が爆騰 政府お墨付きのNISAに懐疑的意見 思わぬ形で

2024年8月11日 投機筋の円売り越し幅、ほぼ解消 円安圧力弱まる

市場では円キャリー取引の規模感を巡り、論争が続いている。米ゴールドマン・サックスはCFTCデータからは「円キャリー取引は9割程度は巻き戻されたといえる」と指摘。米JPモルガン・チェースは6日時点で5〜6割程度、その後も7割台まで巻き戻しが進んだとの見方を示す。スイスの金融大手UBSは巻き戻しの規模を4割程度とみる。

2024年8月12日 日銀は年内利上げ無理、市場急変で早くても来年3月まで-桜井元委員

2024年8月12日 円キャリー取引は株安の犯人か 膨張と崩壊のメカニズム

2024年8月13日(月)休日にゴールドマンサックスが「円キャリー取引の巻き戻しは9割終わった」という記事が出たからか、ただのリバウンドか日経平均は1207円(+3.45%)の上昇。

やはり決算終わりが見えたら夏枯れ終了先取りでグロースのターン

2024年8月16日(金) アメリカの小売売上高が良かった事からリセッション懸念後退でアメリカ市場が全面高をし、日本市場も連れ高日経平均+1336円(+3.64%)。円キャリーバブル崩壊3日間の下げ幅-18%を8営業日で+18%全戻ししました。

日経平均+1336円!日銀利上げから3日で約18%急落しセリクラ日はブラックマンデー越え1日の下げ幅過去最大(下げ率では史上2番目)から8営業日で+18%全戻し!!